安踏不能永远在寻找下一个FILA,在冲击全球化的征程中,安踏比以往任何时候都更需要“安踏”。

2024年元旦,北京王府中环的始祖鸟店前排起长队,等待购买“龙年限定”。在大约4个小时的等待后,这家门店于10:00准时开门营业,但“龙年限定”在一刻钟之内便被抢购一空。门店店员表示,“没有补货,您可以到二手平台看一看。”

始祖鸟“龙年限定”款包括冲锋衣和T恤衫,其中冲锋衣原价为8200元,在二手平台的价格早已过万。1月10日晚间,#始祖鸟龙年冲锋衣炒到12000元#的话题冲上热搜。

消费者的不解与抢购背后,是始祖鸟越来越强大的高价收割力。中年人有旧三宝,钓鱼、茅台、始祖鸟;中年人有新三宝,公路自行车、电竞产品、冲锋衣。而在鞋服领域还有一个更聚焦的说法是“中产三件套”,lululemon、萨洛蒙、始祖鸟,后两个品牌都属于亚玛芬体育(Amer Sports)。

无论怎样界定,中年人已经绕不开始祖鸟了。伴随着始祖鸟“一冲难求”线月中旬正式向纽交所递交招股书,这颗射向国际市场的信号弹终于开花。

亚玛芬是一家成立于1950年的芬兰体育用品公司,曾于1977年在赫尔辛基交易所上市。2019年,安踏体育联合方源资本、Anamered Investments(Lululemon创始人旗下基金)及腾讯组成投资者财团,以46亿欧元收购亚玛芬。

亚玛芬曾被称为户外运动届的“LVMH”,旗下子品牌众多。被安踏收购后,亚玛芬的品牌结构被调整为三大系列——专业服装、户外表现和球类及球拍运动,其中较为知名的有始祖鸟、萨洛蒙(Salomon)、威尔胜(Wilson)、壁克峰(Peak Performance)等。

安踏创始人丁世忠曾说,“不做中国的耐克,要做世界的安踏。”而在成为“国际踏”的路上,安踏已经形成了一套“复制粘贴、即插即用”的方——收购名气大于实力的国际品牌,在广阔的中国消费市场上加以温养,待枝繁叶茂后成为安踏营收和市值水涨船高的砝码。

如今,始祖鸟母公司正式成为“中国安踏”到“全球安踏”的跳板。迈出这扇门后,安踏终将站上一个更广阔的舞台,那里有更多的机遇和变量,还有如今*的对手。

2021年,安踏发布新十年战略,将“单聚焦、多品牌、全渠道”战略升级为“单聚焦、多品牌、全球化”。这一年,安踏营收规模超越阿迪达斯中国,成为“单聚焦、多品牌、全渠道”战略落幕的*注解;而在“全球化”成为战略级目标后,安踏只剩下*的对手。

在2021年的安踏30周年庆典上,丁世忠明确了安踏的发展目标:2025年安踏中国市场份额力争*。而这一目标提前三年便已实现。

2022年,安踏营收536.5亿元,首次超越耐克中国,位居中国运动鞋服市场*位,这是自2003年耐克超越李宁成为中国市场*的运动品牌后,中国企业首次夺回榜首。

李宁恐怕没有想到,接连吃下奥运红利、国潮红利之后,最终超越耐克的却不是自己,渠道转型的快慢成了“满盘皆输”前的不慎一招。

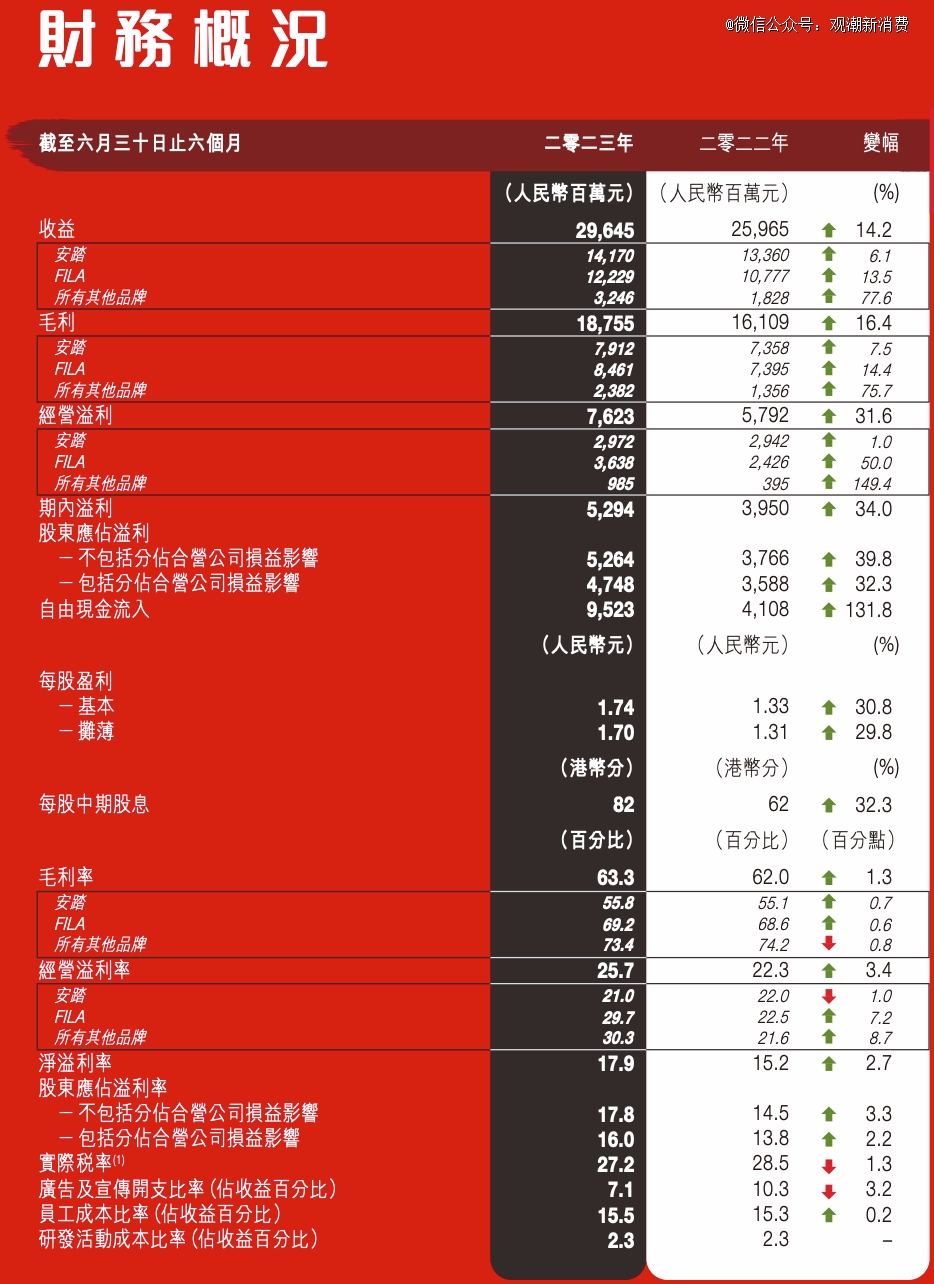

如今,安踏的市值是李宁的4.5倍,2023年上半年,安踏总营收296.5亿元,超过李宁(140.2亿元)与阿迪达斯中国(16.5亿欧元,按6月30日汇率约合人民币130.0亿元)的总和,也仍*于耐克大中华区的营收(38.04亿美元,按6月30日汇率约合人民币274.9亿元)。

无论是体量、品类覆盖,还是市值、现金储备,冲击国际市场的安踏面前只剩下*的*对手——那个一众国产品牌携国潮势能都压不住的耐克。

*阶段是1980—2010年,国际品牌入华,以“晋江鞋帮”为代表的家庭式作坊凭借代工积累起生产经验,并逐渐摸索出品牌化经营的思路,在百货商城中簇拥着耐克与阿迪,连logo都像极了平替。

2008年,“奥运热”催动中国运动鞋服行业的跃升,也暗中埋下了第二阶段市场洗牌的伏笔。北京奥运会前后,安踏、特步、361°、匹克、鸿星尔克相继上市,开启规模化扩张;国内体育用品行业在奥运会的预热中发展到前所未有的*期,有15个门店数超过3000家的体育品牌,安踏、李宁、特步、匹克的门店均超过了7000家。

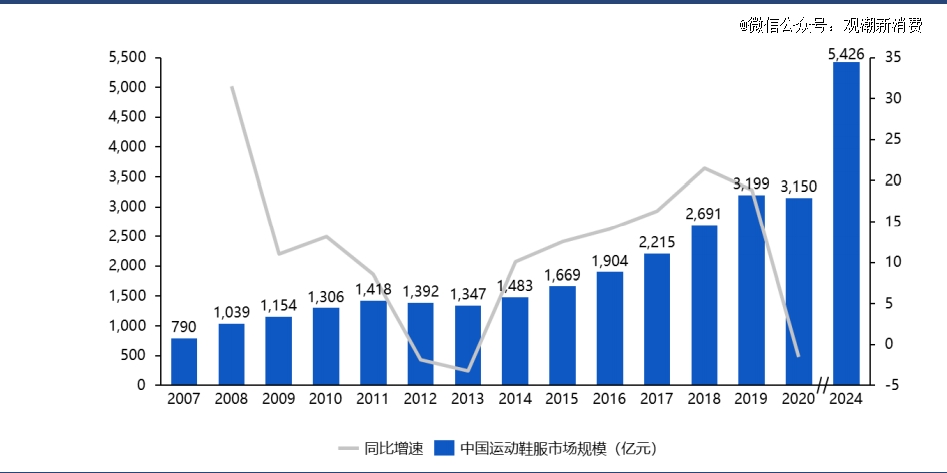

第二阶段是2011—2018年,奥运会带来的红利消耗殆尽,2011—2014年国内运动鞋服行业年均复合增长率跌至2%,提前部署的产能与持续减弱的内需形成错配,体育品牌面临周转困难、库存积压等问题,大量门店盈利能力低下,多数企业业绩下滑,有些甚至出现了严重亏损,进入蛰伏期。

2012年,安踏业绩76.2亿元,超过李宁的67.4亿元,终于坐在了国产运动品牌*的位置上。这一年,李宁亏损约19.8亿元,安踏却盈利13.59亿元。

在李宁持续向高端市场进军期间,安踏始终瞄准着二三线城市,稳固中低端的基本盘;正式超越李宁之后,安踏也开始了中高端转型。

2014—2017年,中国运动鞋服市场重回增长通道,据广发证券数据,2017年我国运动鞋服市场规模为2121.48亿元,同比增长12.5%。

与此同时,行业集中度逐年提升,到2017年,CR5和CR10分别为53.9%和68.95%,相比2013年分别增长了6.5、10.3个百分点,这意味着中小品牌加速出清,行业头部品牌在消化库存危机后恢复韧性增长。

2018年至今是第三个阶段,国货消费热情高涨,李宁、鸿星尔克、回力等品牌乘势而起,安踏也在完成了整合后不再掩饰多品牌与高端化的“真面目”。

李宁重新崛起的方式是再造一个李宁,这个过程让李宁伤筋动骨,蛰伏了多年;而安踏采取的是多品牌策略,以主品牌保住中低端市场,收购国际化品牌探索高端市场。

2009年,安踏从百丽手里收购了FILA品牌在中国的商标使用权和专营权,并调整了其在中国市场的形象定位——运动时尚。彼时,这个来自意大利的高端运动品牌正处于连年亏损中。

时任安踏副总裁张涛曾表示,收购FILA要与安踏现有品牌实现优势互补。FILA主要走高端运动路线,在国际品牌效应和科技研发方面有着明显优势。而国内高端细分运动消费市场仍有较大潜力,加之安踏在本土的影响力和销售渠道资源,FILA的进入有利于抢占高端运动市场份额。

在品牌形象上,安踏为避免主品牌亲民的路线拉低FILA的档次,刻意与FILA保持一定距离,从营销层面模糊了FILA与安踏的关系,FILA如一只风筝般冲向高端市场,只剩下那根若有若无的线年,FILA的营收达到218.2亿元,而李宁同年的营收只有225.7亿元。也是在这一年,安踏的市值超过5000亿港元,同年李宁市值冲到历史高位时也才2800亿港元。

此后,安踏进入了凶猛扩张模式,先是收购了英国户外品牌Sprandi,成立合资公司在中国内地*运营日本滑雪用具品牌Descente,又收购中国香港童装小笑牛,发力童装市场。

在完成收购的很长时间里,很多人不知道FILA是安踏旗下的,这正是安踏的心机所在;而在FILA成为增长引擎后,安踏在合理的时间完成了集团与子品牌在营销层面的绑定,在一定程度上由主品牌承接了FILA日渐溢出的品牌势能。

2023年上半年,安踏主品牌在集团总体营收中的占比为47.8%,以FILA为主的多品牌撑起过半的营收。同时,FILA的营收同比增速为13.5%,其他品牌则高达77.6%,均高于主品牌的6.1%;FILA的毛利率为69.2%,其他品牌为73.4%,也都高于主品牌的55.8%。

比如,在耐克营收中占比高达7成的鞋类,在入华之初曾被统一称作旅游鞋,后来消费者开始区分跑步鞋、足球鞋和篮球鞋,运动品牌持续发展的历程中,清晰地凸显着体育用品多元化、个性化和专业化的脉络。

从专业体育到休闲体育,从户外到冰雪、再到各种专业个性化运动需求,消费者的需求持续扩展,需求就意味着市场。

在管理架构上,安踏采用事业部制度进行多品牌运作,各个事业部分别负责各自品牌的研发设计、订货、电商运营,集团为各个事业部提供法务、信息、物流等综合性支持工作。

在具体经营层面,安踏以全直营方式进行FILA品牌运营,将其品牌毛利率常年维持在70%上下,也逐渐成了集团收入占比过半的现金牛。收购的魄力只是成功的一部分,更重要的是本地化经营的能力,安踏将幸存于库存危机后所积累的最宝贵的经验直接复制于FILA。

“奥运热”后的库存危机中,耐克等国际大牌凭借品牌势能与先进的库存管理模式全身而退,但大部分国产品牌只能选择降价,这无疑是饮鸩止渴。

2010—2011年,安踏主品牌由“品牌批发”向“品牌零售”转型,由批发型公司转变为零售型公司。2011年起,在清库存的压力下,安踏主品牌再次开始了经营模式的调整。

过去,安踏主品牌主要采用多层级分销商与加盟商的分销批发模式,这种模式在早期能够利用分销商与加盟商在区域内的影响力,以较低投入快速覆盖区域市场,是晋江帮崛起的根本。

但分销批发模式的弊端在于品牌对于渠道的控制力太弱,安踏品牌总部需要增强对渠道的掌控力度,采取与消费者直接互动的直营管理模式。

2012年,为了清库存,安踏采取集体低价回购经销商手上的滞销存货的方式,还开设了近200家工厂店,并通过电商渠道帮助经销商处理库存。

同时,安踏也在进行销售运营的扁平化改革。将需要层层管理的大区、分区经理、经销商、加盟商逐一取消,直接设立一个销售营运部,以对市场做出更及时准确的判断,并在库存处理、产品设计、新货补充方面拥有了主动权。

2020年9月,安踏将这些经验进行总结,加入了DTC(Direct To Consumer)经营模式改革的潮流,裁撤替换传统中间分销商渠道,以打通线下的“人-货-场”。

加强对渠道的控制力,通过减少中间环节掌控利润,进而在一定程度上将其让渡给消费者,比简单粗暴的降价更加健康;而经过系统性梳理后的渠道掌控力,是安踏多品牌战略迅速见效的关键。在2021年,安踏曾在财报中如此解释持续增长的密码:一方面源于电子商务渠道的增长,另一方面归功于公司采用的DTC模式。

2017年6月,耐克推出名为Consumer Direct Offense的重组计划,其中提到:以数字化和DTC为主要策略,加强消费者联系,创造更好的个性化用户体验。

同年10月,时任耐克CEO马克·帕克(Mark Parker)宣布,公司将对零售业务进行大调整,未来几年内都会将资金和资源向40家重要的零售合作伙伴倾斜。耐克把这批合作伙伴称作“差异化零售商”,区别于无法提供高质量服务的“无差别零售商”。

随着耐克大力发展DTC业务,他们在2021年退出了梅西百货、Urban Outfitters等渠道,加强数字化运营,开设Nike Live等概念店。

顾名思义,DTC改革其实并不局限于渠道改。